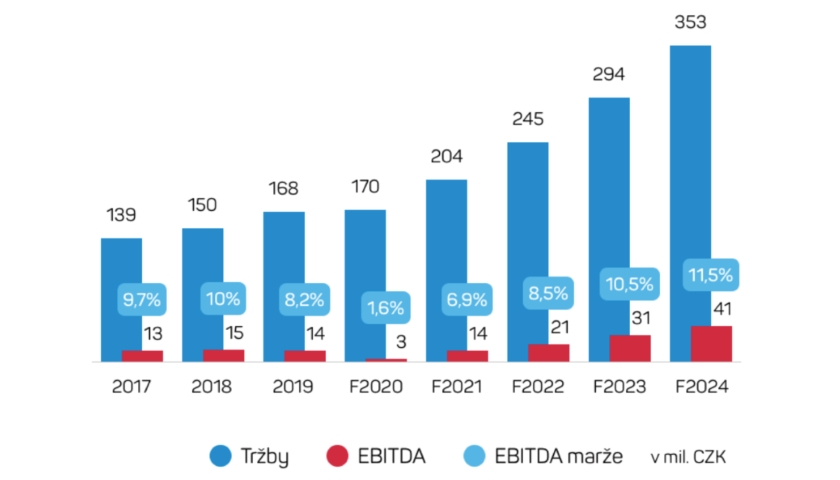

Přední český výrobce softwaru, společnost eMan, hlásí i přes krizi pozitivní hospodářské výsledky. V současné situaci totiž roste zájem o digitalizaci, na niž se eMan specializuje. Česká IT firma se drží plánu, který by měl v roce 2020 přinést tržby ve výši 170 milionů korun. eMan tak pravidelně roste – loni byl obrat 168 milionů, v roce 2018 tržby dosáhly 150 milionů korun.

Společnost vedle stávajících zákazníků, jako je Škoda Auto, E.ON, Bohemia Energy, MND nebo Honeywell, hlásí i ty nové – v Česku dodává software například společnosti Lesy ČR, ČSOB nebo ČEZ, v Německu ConstellR a v USA spolupracuje se společností Tenaris.

V USA česká firma podniká od roku 2018, kdy otevřela pobočku v Houstonu a funguje tam pod hlavičkou společnosti eMan Solutions LLC.

Vstup na burzu? V srpnu

Společnost sice již dříve oznámila, že na burzu vstoupí začátkem června letošního roku, vzhledem k celospolečenské situaci ovlivněné koronavirem se rozhodla vstup posunout o zhruba dva měsíce na srpen.

V současnosti probíhá příprava na úpis akcií na trhu PX Start na Burze cenných papírů Praha, který firma očekává v polovině srpna. Cílem je získat až 50 milionů korun. Zároveň ale platí, že současní čtyři majitelé (Jiří Horyna, Tomáš Čermák, Michal Košek a Jan Horyna) si chtějí ponechat kontrolní většinu, což znamená minimálně 51 procent. Další dvě a půl procenta získávají zaměstnanci a zbytek je ponechán pro potenciální investory.

“Částka 50 milionů korun je zcela reálná a vychází z našeho postavení na trhu. Máme už nyní velmi pozitivní odezvu od některých velkých hráčů, kteří v naší firmě vidí velký potenciál,” říká Jiří Horyna.

Společnosti eMan s IPO transakcí a prodejem pomáhá skupina Starteepo, která na burze PX Start, která se orientuje na menší a středně velké společnosti, uzavřela transakce za celkem více než 400 milionů korun. „Jsem si jist, že právě firma jako eMan má velkou šanci investory oslovit. Je to totiž zdravá česká IT společnost, která své produkty a know-how dokáže úspěšně prodávat jak na českém, tak i zahraničním trhu včetně vysoce konkurenčních Spojených státech,” dodává ředitel skupiny Starteepo František Bostl. Právním poradcem IPO transakce je advokátní kancelář Havel & Partners.