Podle zprávy World Retail Banking Report 2022 (WRBR), kterou připravily společnosti Capgemini a Efma, retailové banky zaostávají ve schopnosti nabídnout svým klientům konzistentní zákaznickou zkušenost napříč všemi kanály (omnichannel přístup). To má za následek, že se zákazníci obracejí ke konkurenci, která jim poskytuje více personalizovaný přístup a služby šité na míru.

Celkem 75 % dotázaných zákazníků lákají nákladově efektivní a bezproblémové služby, které nabízejí subjekty FinTechu (v České republice například služby jako Revolut, Portu, PayPal apod.). Ty výrazně zvyšují jejich očekávání v oblasti digitálního bankovnictví. Tradiční banky však v tomto ohledu zaostávají, přičemž 70 % bankovních manažerů se obává, že jim chybí potřebné nástroje pro efektivní analýzu dat. Vzhledem k tomu, že zákazníci nyní mohou změnit poskytovatele doslova jedním kliknutím, je zásadní, aby banky lépe využívaly data a umělou inteligenci (AI) k přizpůsobení svých komunikačních kanálů a vytváření silnějších vazeb se zákazníky.

“Konkrétně v České republice banky neberou FinTech společnosti jen jako konkurenci, v řadě případů s nimi spolupracují či do nich přímo investují. Co se rozvoje v oblasti datové analýzy a umělé inteligence týče, vidíme u nich značný pokrok. Důvod pro toto směřování je jednoznačný. Lepší poznání toho, co zákazník chce, vede i k možnosti zlepšení služeb, které mu banka může nabídnout. V tomto směru Capgemini s českými bankami spolupracuje mimo jiné na sběru, konsolidaci a distribuci dat, zajímavým projektem je například integrace datových zdrojů s digitálním asistentkou,“ říká Ondřej Valvoda, ředitel Capgemini Česká republika.

Klienti chtějí poutavou zákaznickou zkušenost, která je snadno osloví

Téměř polovina respondentů uvedla, že nevnímají benefity ve vztahu k jejich bance (49 %), ani směrem k ní necítí výraznější emocionální propojení (48 %). Podle 52 % respondentů není bankovnictví „zábavné“. Pokud chtějí tradiční retailové banky udržet krok s konkurencí, bude nezbytné přehodnotit své obchodní modely a zaměřit se na větší zapojení klientů a oslovit je i pomocí emocí.

Zdokonalené modely správy dat a možnost shromažďovat detailní poznatky o zákaznících bankám umožní zlepšit konkurenceschopnost svého digitálního marketingu. Kombinace umělé inteligence a strojového učení (machine learning – ML) otevírá nové možnosti při identifikaci, udržení a větším zapojení zákazníků prostřednictvím emocí a zlepšení zákaznické zkušenosti v reálném čase.

Tradičním bankám, které v současnosti nemají dostatečné schopnosti pro zpracování obrovského objemu zákaznických dat, tyto příležitosti unikají. V průzkumu mezi vedoucími pracovníky globálních bank 95 % manažerů uvedlo, že zastaralé systémy a bankovní platformy brzdí snahy o zavádění datově orientovanách prorůstových strategií zaměřených primárně na zákazníky.

„Návod pro to, jak dosáhnout růstu zní jednoduše. Zákazníci chtějí, aby jim banky poskytovaly personalizované zákaznické zkušenosti bez ohledu na to, kde se v digitálním světě nacházejí. Problémem však zůstává realizace,“ říká Nilesh Vaidya, globální ředitel pro odvětví retailového bankovnictví a správy majetku ve společnosti Capgemini Financial Services. „Retailové banky musí přehodnotit své obchodní modely, restrukturalizovat se a zaměřit se na poskytování komplexního, personalizovaného ekosystému, který zákazníky dokáže v rámci jejich digitálních interakcí oslovit z různých směrů. Pokud banky nebudou řešit rozdíly a nesoulad mezi fyzickými a digitálními řešeními se kterými zákazník přijde do styku, hrozí jim, že dá přednost agilnější FinTech konkurenci,“ vysvětluje Vaidya.

Banky musí k dalšímu růstu využít platformní modely

Podle průzkumu více než 70 % bankovních manažerů uvedlo, že tradičním bankám chybí schopnosti pracovat s daty a efektivně je analyzovat. Ve snaze udržet krok se segmentem FinTechu řada bank například propojuje tradiční nabídky s nefinančními lifestylovými produkty. Mezi další snahy patří také bankovnictví jako služba (BaaS) a vestavěná bankovní řešení prostřednictvím ekosystémů nefinančních třetích stran. Tyto platformní modely bankám pomáhají shromažďovat data pro personalizaci, čímž se dostávají do ideální pozice pro vytěžování datových ekosystémů a získávat poznatky v reálném čase.

Ačkoliv platformní model není pro banky novinkou, přesto má řada z nich problémy s jeho zaváděním. V průzkumu mezi vedoucími pracovníky se 78 % respondentů obávalo kanibalizace produktů prostřednictvím partnerů v ekosystému a 72 % mělo obavy, aby nedošlo k rozmělnění značky. Podle zprávy WRBR je třeba zajistit, aby banky dokázaly poskytovat personalizovanou nabídku skrze všechny dostupné kanály (tzv. omnichannnel) napříč celým ekosystémem. To je to, co je v dnešní době pro zákazníky klíčové. Zda banky uspějí bude záviset na přijetí nových technologií a na tom, zda budou schopné vypořádat se s interními nedostatky.

Role marketingových ředitelů výrazně roste

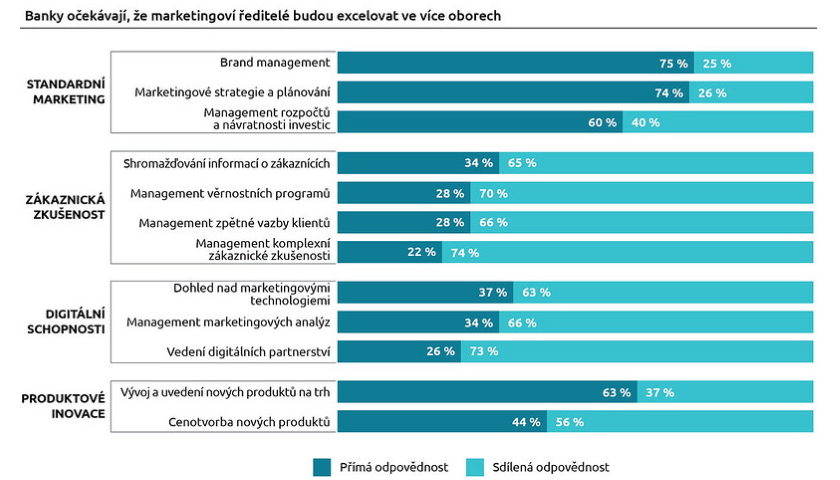

Při využívání dat a moderních technologií k posilování vztahů se zákazníky a personalizaci jejich bankovní zkušenosti je naprosto klíčová role marketingových ředitelů (Chief Marketing Officer, CMO). 75 % globálních bankovních CMO uvedlo, že mají přímou odpovědnost za budování značky (25 % uvedlo, že jde o sdílenou odpovědnost s ostatními vedoucími pracovníky). 63 % dotazovaných uvedlo, že zodpovídají za vývoj a zavádění nových produktů na trh. Podle průzkumu se od těchto vedoucích pracovníků očekává, že budou řídit životní cyklus zákazníka a každý aspekt vztahu s ním. Mnoho z těchto CMO však není připraveno na přechod od marketingu zaměřeného na produkty k marketingu zaměřenému na zákazníky. Podle zprávy je to opět způsobeno zejména tím, že data potřebná k zavádění těchto strategií zaměřených na zákazníka jsou nedostatečná, oddělená a zaměřují se pouze na interní data, přičemž chybí externí zdroje dat.

Metodika zprávy

Zpráva World Retail Banking Report 2022 čerpá z poznatků ze dvou primárních zdrojů – z průzkumu Global Voice of the Customer 2022, kterého se zúčastnilo 8 051 respondentů, a z průzkumů a rozhovorů Executive 2022 se 142 vedoucími pracovníky bank. Tyto primární výzkumné zdroje společně pokrývají poznatky z 29 trhů: Austrálie, Rakousko, Belgie, Brazílie, Kanada, Čína, Egypt, Francie, Německo, Hongkong, Indie, Indonésie, Irsko, Itálie, Japonsko, Kuvajt, Lucembursko, Malajsie, Mexiko, Nizozemsko, Norsko, Katar, Singapur, Španělsko, Švédsko, Švýcarsko, Spojené arabské emiráty, Spojené království a USA.

TZ